Iniciar Sesión

Buenos Aires, 08/05/2024

Cómo impactan en las cadenas de suministro la inestabilidad política; el nacionalismo; la conflictividad social y los shocks externos

ANAHÍ ABELEDO

Recientes acontecimientos como la pandemia COVID y la invasión rusa a Ucrania impactaron en la producción y el comercio de minerales críticos, pero también la inestabilidad política, la conflictividad social y medidas derivadas del nacionalismo de recursos juegan roles importantes tanto en las actividades de exploración y explotación como en las cadenas de suministro. La estrategia de Chile para el litio; Australia y Canadá. Las cadenas mundiales de suministro de materiales críticos están interconectadas y son susceptibles a interrupciones causadas por eventos naturales o por la acción humana como las disputas comerciales (que son intencionales) o simples cortes de energía (no intencionales).

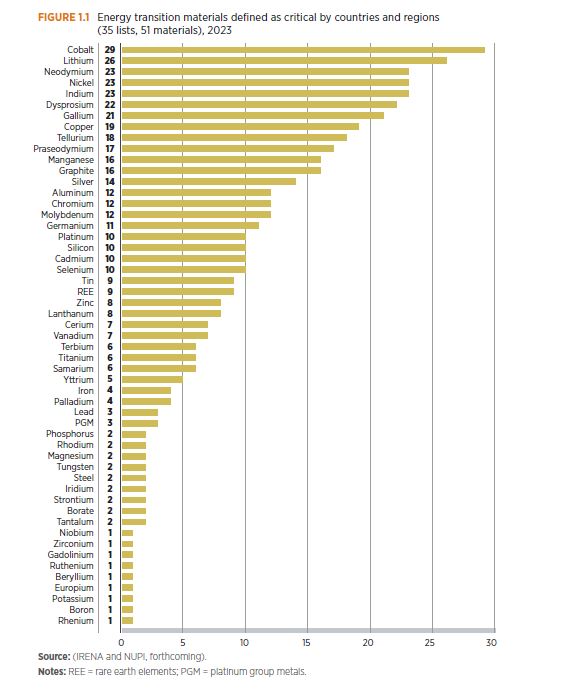

El último informe de la Agencia Internacional de Energías Renovables (IRENA), "IRENA: Geopolitics of the energy transition - Critical Materials" indaga en todos estos factores que inciden en la producción y el comercio del sector minero.

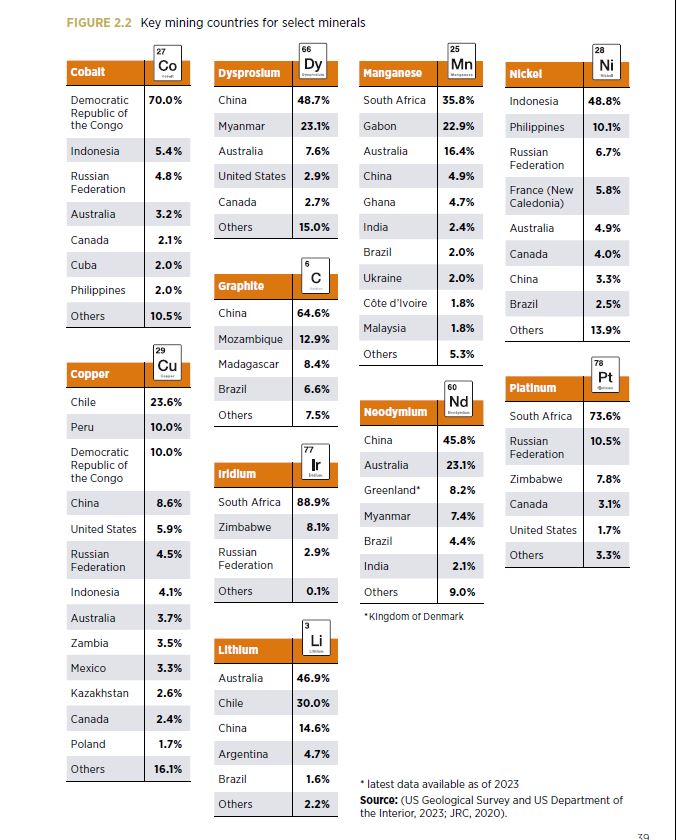

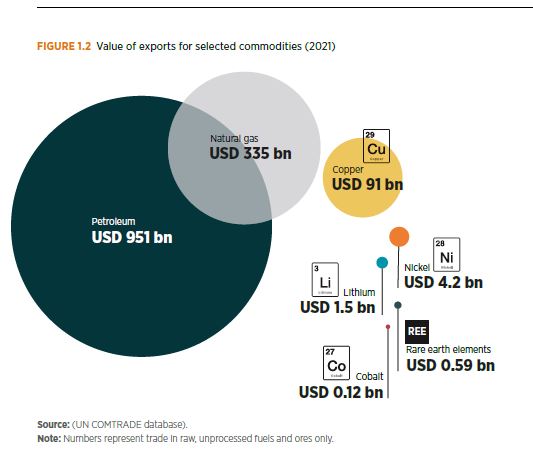

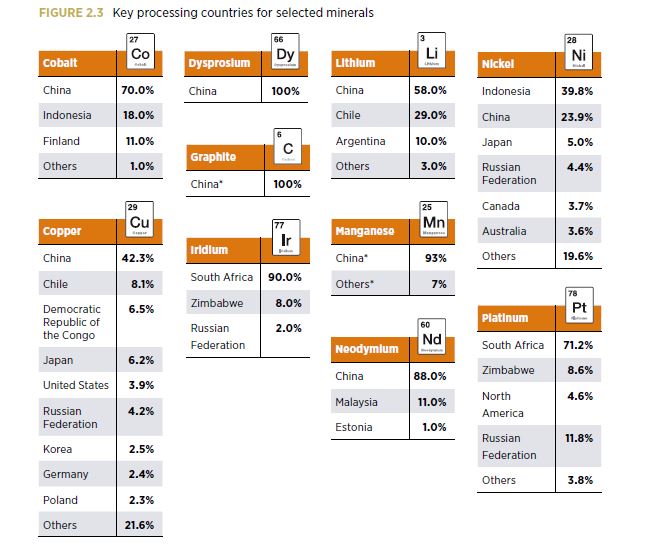

El estudio realiza un detallado análisis de todos los minerales considerados estratégicos para la transición energética con un relevamiento de reservas en todo el mundo. También se hace énfasis en los shocks externos sobre las cadenas de suministro; el impacto de los conflictos internos y las medidas que los gobiernos toman tendientes a la nacionalización de recursos al proteccionismo comercial. El trabajo también analiza presupuestos de exploración y flujos comerciales.

SHOCKS EXTERNOS Y CADENAS DE SUMINISTRO

En 2020, la pandemia de COVID-19 llevó a economías enteras a cerrarse, lo que resultó en una fuerte disminución en la demanda mundial de metales. Al mismo tiempo, el suministro se vio interrumpido por el cierre de cientos de minas, fundiciones y refinerías.

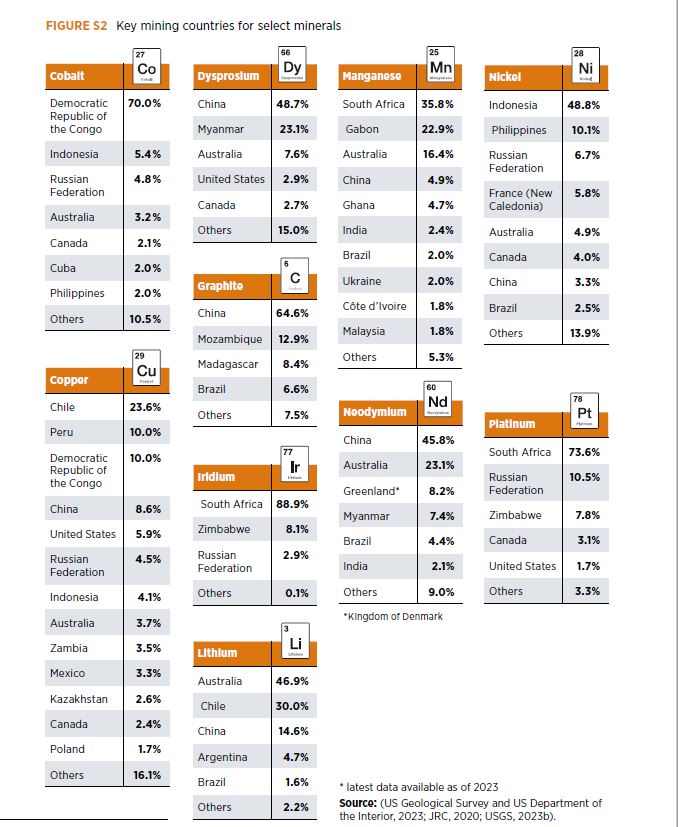

Perú, que representa el 12% del suministro mundial de cobre, cerró todas sus minas entre marzo y principios de junio de 2020: el cierre de mina más prolongado ordenado por el gobierno.

El cierre de la mina de Sudáfrica durante 21 días interrumpió el 75 % del suministro mundial de platino.

Aunque los mercados de metales se recuperaron rápidamente del precio inicial y el colapso de la demanda en marzo de 2020, se enfrentó a varias interrupciones importantes desde entonces.

Un gran impacto se produjo en la forma del cambio global 2021-2022 por la crisis de energía. En la segunda mitad de 2021, por ejemplo, las plantas chinas de magnesio se cerraron parcialmente debido a la escasez de energía a nivel nacional, como respuesta a la crisis energética del país.

Dado que China representa aproximadamente 85% de la producción mundial de magnesio, los efectos repercutieron globalmente y los precios se dispararon. Esto se sintió especialmente fuerte en Europa, que depende de China para el 95% de su suministro de magnesio.

Grupos de la industria europea advirtieron sobre un inminente agotamiento del suministro, amenazando a miles de empresas y sus trabajadores. De manera similar, en Sudáfrica, los frecuentes cortes de energía desde 2022 han frenado la producción de metales del grupo del platino.

La guerra en Ucrania fue otro shock externo. Desarregló ciertas materias primas, como el níquel y aluminio, y condujo a aumentos repentinos de los precios, aunque los mercados de metales pueden haber sido menos afectados que otros mercados de productos básicos, especialmente alimentos y energía.

Antes de 2022, Ucrania era un exportador clave de arrabio. Rusia fue el mayor exportador mundial de arrabio, uranio enriquecido, paladio y níquel.

También representó una parte importante de las exportaciones de platino y aluminio refinado. Las sanciones hasta ahora evitaron restricciones generales a la importación de metales clave, introduciendo en su lugar derechos de importación seleccionados y aranceles.

Por ejemplo, el gigante ruso de los metales Norilsk Nickel, un proveedor clave de níquel y paladio, ha sido exento de las sanciones.

Mirando más hacia el futuro, las sanciones que limitan el acceso a las importaciones de alta tecnología podría obstaculizar a las empresas mineras y de procesamiento, ya que dependen de equipos y licencias de software de empresas extranjeras.

Partes de la cadena de valor de materiales críticos también están expuestas a los efectos físicos del cambio climático, desde aumento del nivel del mar a fenómenos meteorológicos más frecuentes y severos.

Algunos materiales, por ejemplo, níquel, cobalto y tierras raras, se extraen y procesan en áreas que probablemente estén expuestas a un mayor riesgo de fuertes lluvias e inundaciones.

Un ejemplo de esto podría encontrarse en 2020, cuando una inundación “única en un siglo” en la provincia de Sichwan, al suroeste de China han cerrado plantas de procesamiento de tierras raras y dañaron el inventario .

Es probable que las actividades mineras se vean afectadas por la sequía y la escasez de agua. Por ejemplo, aproximadamente el 50% del litio se encuentra en áreas de alto estrés hídrico. Dado que la minería de litio tiene un requerimiento sustancial de agua, esto podría generar conflictos en torno al uso del agua.

NACIONALISMO DE RECURSOS

En los últimos años, numerosos gobiernos han incrementado el control estatal sobre sus recursos minerales para mejorar los beneficios de la extracción o abordar sus impactos adversos. Esto se ha logrado a través de, por ejemplo, fortalecimiento del régimen tributario, renegociación de regalías, creación de empresas mineras estatales, nacionalización de industrias de materiales críticos y restricciones a las inversiones extranjeras.

Esta tendencia puede ser observada en muchos países, incluidos Australia, Canadá, Chile, Mongolia, Namibia, Perú, Sudáfrica y Zambia, entre otros.

Las políticas destinadas a revisar la propiedad y los derechos de acceso sobre los recursos naturales pueden afectar el suministro mundial. Por ejemplo, una disputa sobre el pago de regalías trajo suministro de Tenke de la República Democrática del Congo.

La mina de cobre y cobalto de Fungurume se detuvo durante varios meses después de mediados de 2022. Esto interrumpió el 15% del suministro mundial de cobalto.

El anuncio de Chile en abril de 2023 de su decisión de nacionalizar la industria del litio generó preocupación entre algunos analistas y grupos de la industria, aunque a largo plazo el impacto en la oferta global no es visible.

El amplio estandarte del “nacionalismo de los recursos” se usa ampliamente para describir esta tendencia. Sin embargo, vale la pena señalar que el término reúne un conjunto diverso de políticas y oscurece el conjunto complejo de motivaciones que pueden impulsarlo.

La tendencia reciente de regulaciones más estrictas para el sector de los minerales recuerda a la década de 1970, cuando muchos países ricos en minerales, incluidos los recién independizados, adoptaron políticas estatales intervencionistas y establecieron empresas estatales de recursos naturales en el sector de los minerales.

A medida que los precios de las materias primas bajaron en las décadas de 1980 y 1990, y el consenso político mundial cambió a favor de mercados sin restricciones, los minerales. El sector fue barrido por una ola de liberalización, desregulación y privatización de activos estatales.

A principios de la década de 2000, solo quedaban unas pocas empresas estatales de minería de metales. En 2005, por ejemplo, el Estado tenía una participación mayoritaria en solo tres de las 25 principales empresas mineras de metales del mundo. Dieciocho de las 25 principales mineras de metales eran totalmente privadas.

El amplio estandarte del “nacionalismo de los recursos” se usa ampliamente para describir esta tendencia. El término reúne un conjunto diverso de políticas y oscurece el conjunto complejo de motivaciones que pueden impulsarlos.

La tendencia reciente de regulaciones más estrictas para el sector de los minerales recuerda a la década de 1970, cuando muchos países ricos en minerales, incluidos los recién independizados, adoptaron políticas estatales intervencionistas y establecer empresas estatales de recursos naturales en el sector de los minerales. A medida que los precios de las materias primas bajaron.

El Reino Unido impuso aranceles adicionales del 35% sobre las importaciones de cobre, plomo, níquel, aluminio primario y aleación de aluminio.

Estados Unidos introdujo un 200% arancel de importación sobre el aluminio ruso.

LA ESTRATEGIA DE CHILE PARA EL LITIO

En abril de 2023, el presidente de Chile, Gabriel Boric, anunció la decisión del país de nacionalizar su producción de litio.

Chile posee las reservas de litio más grandes del mundo y ocupa el segundo lugar en producción de litio.

Boric afirmó que las reservas de litio del país representan “una oportunidad de desarrollo económico que probablemente no se repetirá en el corto plazo” y que la nacionalización de la industria le permitirá al país construir “un Chile más justo, más sostenible y más democrático".

El gobierno miraría para proteger la biodiversidad y compartir los beneficios de la minería con las comunidades indígenas y aledañas.

En la actualidad, dos empresas están explotando en Chile: Sociedad Química Y Minera de Chile (SQM) y Albemarle.

Según el plan, se crearía una empresa estatal separada para producir litio, una medida que necesita ser aprobado por el Congreso. El plan contempla la emisión de futuros contratos de litio a través de sociedades, en las que el estado tendría una participación mayoritaria.

El gobierno tampoco rescindiría los contratos actuales, pero ha expresado su esperanza de que las empresas estarían abiertas a la participación estatal antes de su vencimiento.

El contrato de SQM está a punto de expirar en 2030 y el de Albemarle lo hará en 2043.

A algunos analistas les preocupa que la nacionalización de la industria del litio pueda disuadir a socios potenciales, cambiar inversiones extranjeras directas a otros países y afectar negativamente a la industria chilena del litio, así como la oferta global.

Sin embargo, el gobierno ha indicado un enfoque gradual y pragmático para poner el sector bajo control estatal a través de asociaciones. Chile tiene un historial positivo con Codelco, la empresa estatal del cobre, que se estableció después de la nacionalización de la minería del cobre chileno en 1971 durante la administración de Allende.

Codelco es la minera de cobre más grande del mundo y, según el think tank chileno Cenda, genera más de tres veces los ingresos fiscales por unidad de producción en comparación con las empresas privadas.

Muchos países también han aumentado el escrutinio de las inversiones extranjeras, no solo en la industria minera sino en varios sectores.

AUSTRALIA Y CANADÁ

Australia y Canadá han implementado recientemente regulaciones más estrictas de inversión extranjera en sus sectores minerales.

En Australia, la inversión extranjera en la minería está sujeta a la evaluación de la Junta de Revisión de Inversiones Extranjeras, mientras que el gobierno canadiense ha introducido un nuevo proceso de revisión de seguridad nacional para la inversión extranjera.

El escrutinio de las inversiones extranjeras refleja preocupaciones sobre la seguridad nacional, la sostenibilidad ambiental y la propiedad y control local sobre los recursos naturales.

La tabla 2.3 muestra algunos ejemplos ilustrativos de cómo la inversión extranjera en el sector minero se enfrenta a un mayor escrutinio en diferentes jurisdicciones.

INESTABILIDAD POLÍTICA Y CONFLICTIVIDAD SOCIAL

Los disturbios políticos o sociales en los países productores, incluidos los golpes de estado, las huelgas laborales y las guerras civiles, podrían interrumpir el suministro de minerales.

La mayoría de los minerales se extraen en países categorizados como extremadamente inestables o inestables en los Indicadores Mundiales de Gobernanza, que miden la calidad de la gobernabilidad en seis dimensiones principales, incluida la ausencia de violencia, el control de la corrupción y el estado de derecho.

Son numerosos los ejemplos de este tipo de inestabilidad que interrumpe el suministro. Por ejemplo, en 1978, la guerra civil de Angola se extendió a la provincia Shaba de Zaire, desencadenando un aumento de siete veces el precio del cobalto en un período de dos años debido a los temores de escasez mundial de cobalto.

La “crisis del cobalto” provocó un cambio del cobalto a las tierras raras para la fabricación de imanes permanentes presagiando la "crisis de las tierras raras" de 2010.

Otro ejemplo es Myanmar, donde el sector minero experimentó protestas y huelgas luego de un golpe de Estado en febrero de 2021.

Estas inestabilidades causaron una disminución del 80% en los ingresos de exportación de minerales para el país, lo cual es productor de tierra.

Otro ejemplo es Guinea, que fue testigo de una crisis política en 2021, lo que provocó disrupciones en el suministro e incertidumbres en el mercado mundial del aluminio dado que es el mayor productor de bauxita del mundo.

El suministro de material crítico también puede verse interrumpido debido a huelgas laborales que impactaron en el platino sudafricano.

El sector interrumpió significativamente las cadenas de suministro globales, con una huelga importante en 2014 que duró cinco meses y causó una caída del 40% en la producción mundial de platino.

Chile, el mayor productor de cobre del mundo, también fue testigo de interrupciones en la producción y escasez de suministros debido a huelgas laborales, de las cuales una importante en 2017 duró 44 días, provocando una caída importante en la producción mundial de cobre.

En Perú, las huelgas de los trabajadores de las minas de cobre han provocado recientemente paradas y retrasos en la producción, lo que ha provocado escasez de suministro y la volatilidad de los precios en el mercado mundial del cobre.

PRESUPUESTOS DE EXPLORACIÓN

Un presupuesto de exploración se refiere a los fondos asignados para identificar depósitos minerales potenciales en un área.

No todos los proyectos de exploración dan como resultado una nueva mina, e incluso si lo hacen, lleva varios años desde el descubrimiento hasta abriendo la mina.

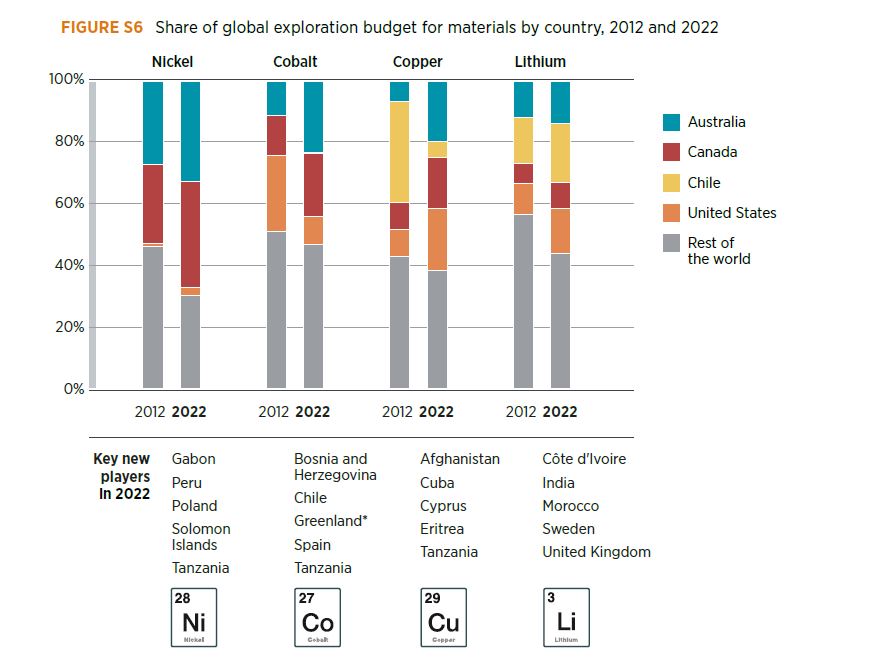

Una gran mayoría del presupuesto de exploración de minerales seleccionados proviene de países de la OCDE, dominados por Australia, Canadá, Chile y Estados Unidos, quienes aumentaron su presupuesto de exploración de níquel, cobalto, litio y cobre en los últimos diez años.

China y Viet Nam aumentaron su presupuesto para níquel; RD Congo, Marruecos y Zambia aumentaron su presupuesto para cobalto; Perú, Alemania y Zimbabue aumentaron su presupuesto para litio; RD Congo y Ecuador aumentaron su presupuesto para cobre.

Sudáfrica domina presupuestos de exploración de platino, con Zimbabwe aumentando su presupuesto en los últimos años.

El sector minero no invierte lo suficiente en exploración. Entre 2012 y 2022, la participación de las empresas de minería junior en los presupuestos de exploración global creció del 31 % al 56 % para los materiales del cátodo de la batería (litio, cobalto y níquel), mientras que la participación de las grandes se redujo del 52% al 34% en el mismo período.

La participación de los gobiernos en presupuestos de exploración fue constante, en alrededor del 6%.